|

●咱们在8.16《直击日股巨震核心—微观结构恶化》提示,8月初海外上演的套息交易逆转是一次较为极端的“压力测试”,但核心矛盾在于“日股&美股为表率的全世界Popular Trade显现微观结构恶化”!市场先生用语言告诉你“全世界局部市场此刻的微观结构比较脆弱”,本篇咱们将聚焦美股的关键问题展开。

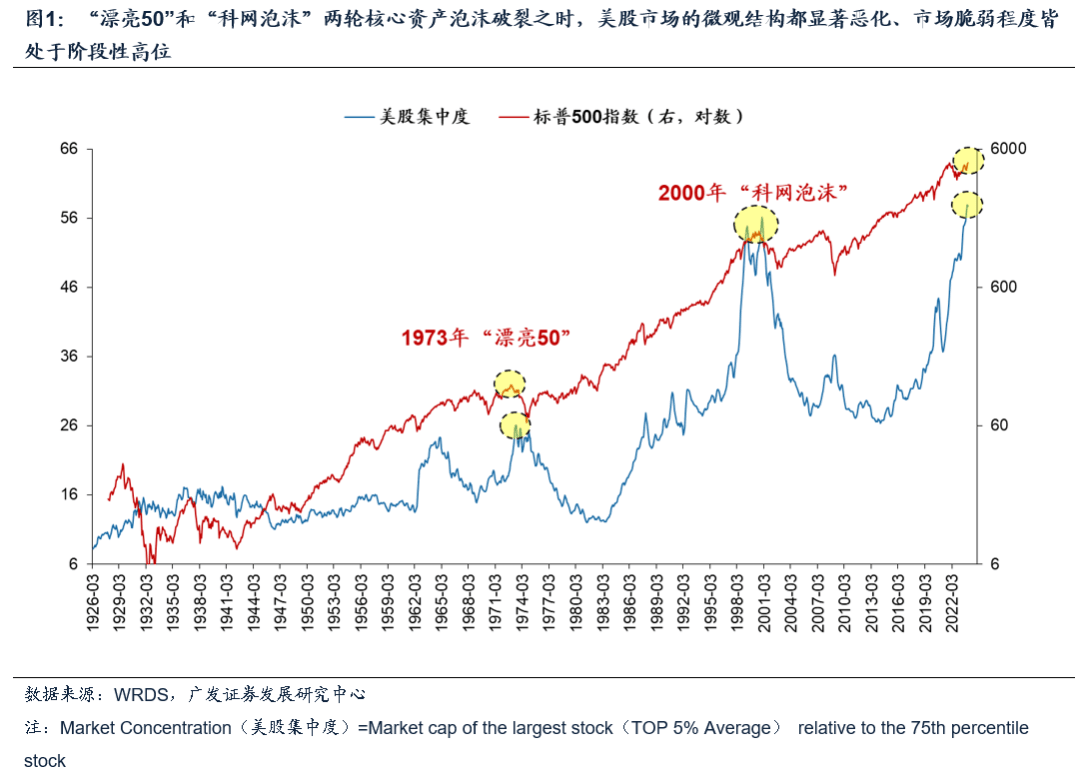

●美股“美丽50”和“科网泡泡”两次核心资产泡泡破裂时,微观结构都明显恶化。套利者趋同交易“核心资产”导致市场的“微观结构恶化”—>当“核心资产”信仰起始动摇、相对盈利优良难以维持—>常常会戳破市场脆弱的微观结构—>仓位踩踏诱发剧烈的流动性冲击形成负向的正反馈—>“核心资产泡泡”破裂。本轮美股集中度已至历史高位,后续“科技龙头”的业绩能否为“AI信仰”续费,是美股高集中度能否维持的关键。

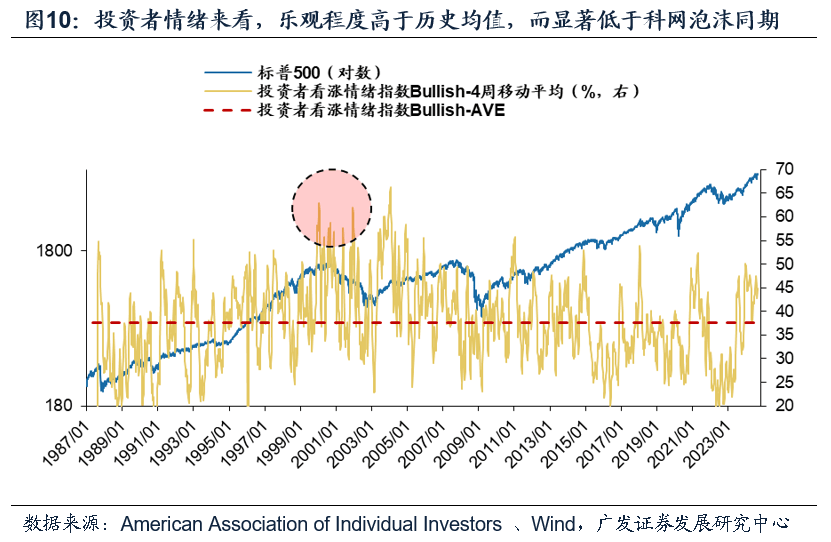

●从微观结构来看:本轮并非2000年科网的 “极致泡泡”。结合几大指标来对比本轮和2000年科网泡泡的情形:虽然大部分指标拥有必定类似之处,但本轮能够相对阳光一点。(1)本轮指数层面上涨程度远不及“科网泡泡”;(2)本轮科技VS非科技估值的分化程度远不及“科网泡泡”,必定程度上印证本轮科技股VS非科技股行情分化更加是依靠科技股VS非科技股的盈利优良所驱动;(3)投资者心情来看,当前市场狂热程度明显小于科网泡泡同期。

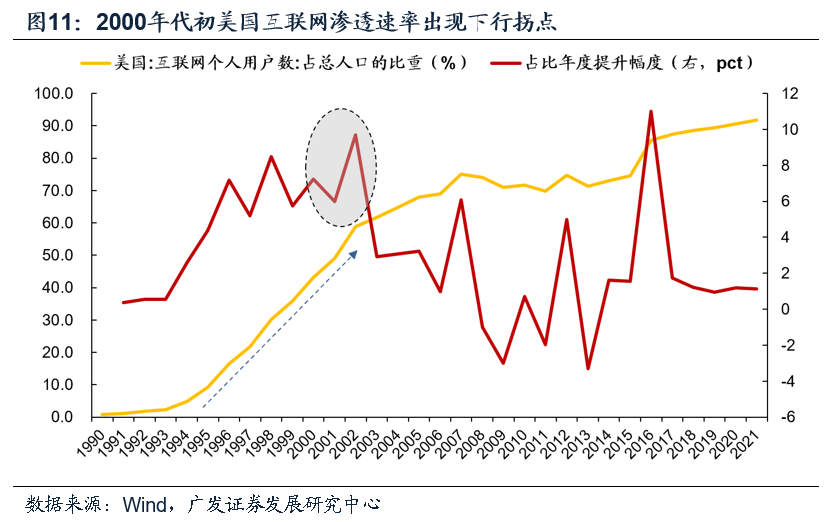

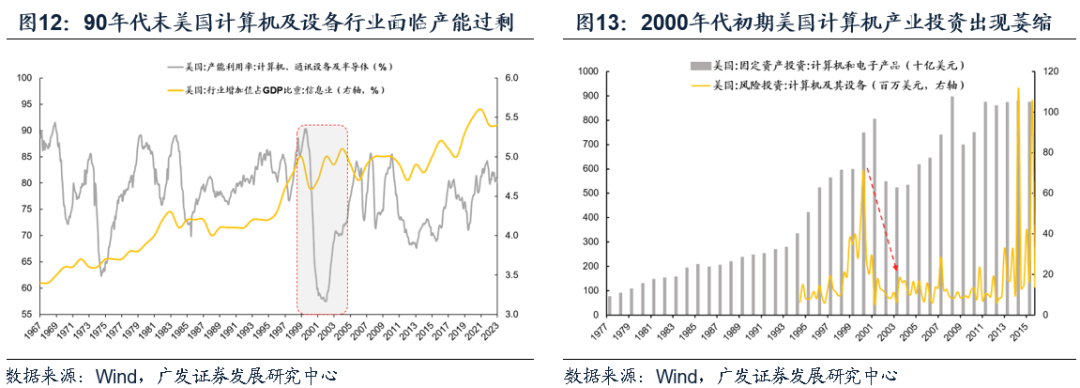

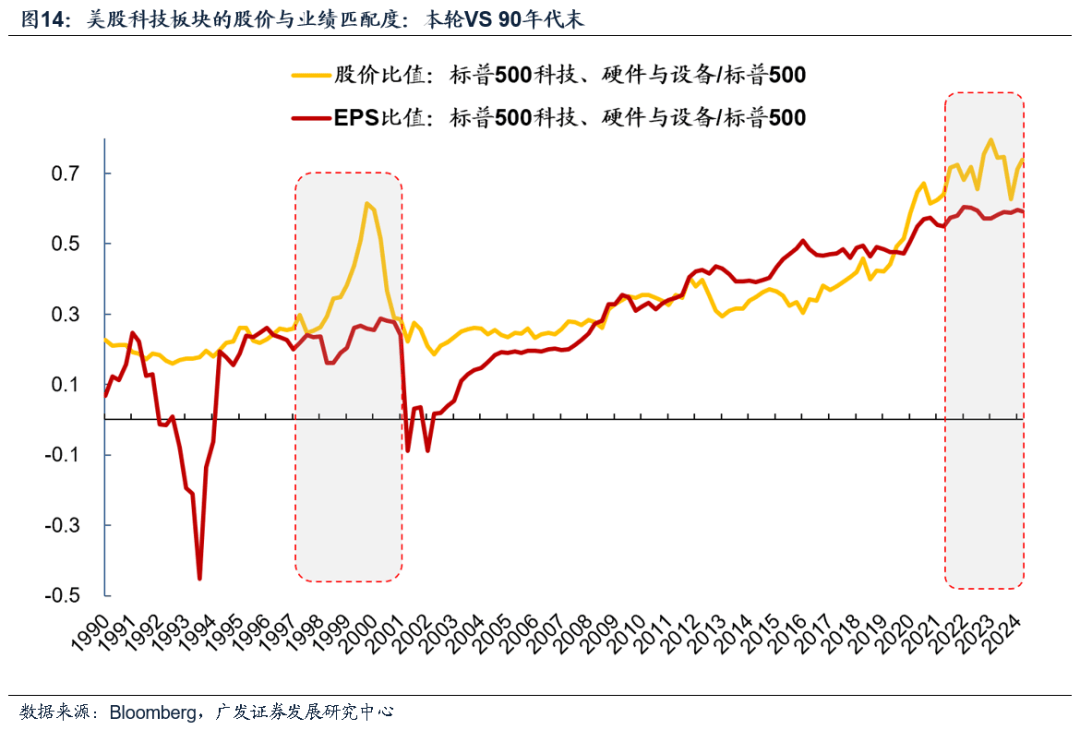

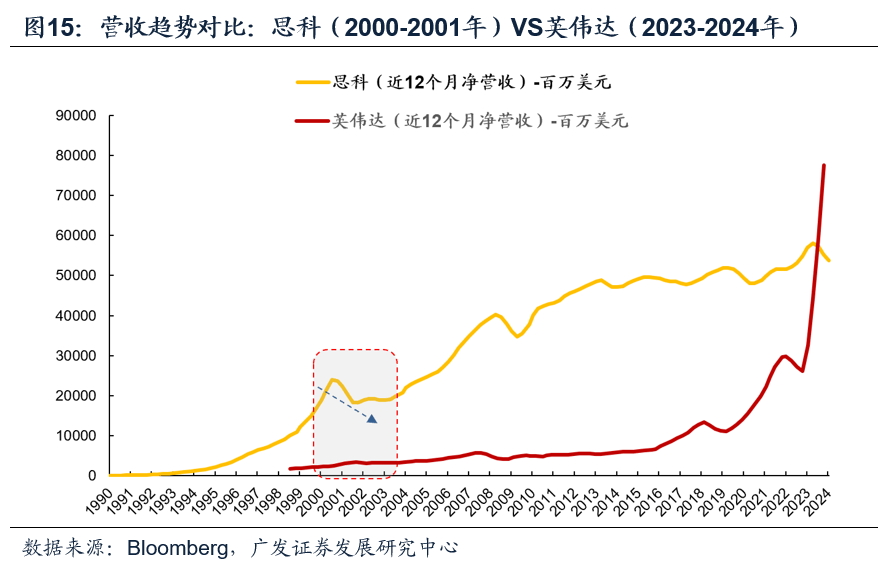

●从中观层面看:2000年科网泡泡破灭背面存在产业趋势明显放缓,从日前数据来看,本轮美股AI的股价&业绩的匹配度相对较好,但需关注后续AI业绩连续性。(1)美国90年代末互联网企业业绩恶化,背面是产业趋势显现显著下行拐点。互联网产业渗透速率在2000年代初大幅下行,增量市场空间逐步萎缩寓意着需要高增速不可连续,且90年代连续的投资扩张带来的产能过剩问题凸显,产能利用率下行,互联网产业一级与二级市场均遭遇寒冬。(2)相较于2000年前后的科网泡泡,从日前数据来看,本轮美股AI的股价&业绩的匹配度相对较好,但需关注后续AI业绩连续性。1999年美国科技股泡泡化加速,表现为科技股与非科技股的“股价&业绩”比值的极端劈叉,埋下了泡泡破灭的伏笔。

●危害提示:美国经济因美联储保持较高政策利率而陷入衰退、美国债务上限问题升级、俄乌局势升级等。

报告正文

一

引言:对比2000年科网泡泡,怎样刻度本轮AI危害?

咱们在8.16《直击日股巨震核心—微观结构恶化》提示,8月初海外上演的套息交易逆转是一次较为极端的“压力测试”,但核心矛盾在于“日股&美股为表率的全世界Popular Trade显现微观结构恶化”!市场先生用语言告诉你“全世界局部市场此刻的微观结构很脆弱”,本篇咱们将聚焦美股的关键问题展开:

纵观美股历史,“美丽50”和“科网泡泡”两次核心资产泡泡破裂时微观结构亦都出现明显恶化。

套利者趋同交易“核心资产”导致市场的“微观结构恶化”—>当“核心资产”信仰起始动摇、相对盈利优良难以维持—>常常会戳破市场脆弱的微观结构—>仓位踩踏诱发剧烈的流动性冲击形成负向的正反馈—>“核心资产泡泡”破裂。

本轮美股集中度已至历史高位,后续“科技龙头”的业绩能否为“AI信仰”续费,是美股高集中度能否维持的关键。

从美股市场微观结构层面来分析,咱们结合几大指标来对比本轮和2000年科网泡泡的情形:虽然大部分指标拥有必定类似之处,但本轮或许并非“极致泡泡”,咱们能够相对阳光一点。

(1)本轮指数层面上涨程度远不及“科网泡泡”;

(2)本轮科技VS非科技估值的分化程度远不及“科网泡泡”,必定程度上印证本轮科技股VS非科技股行情分化更加是依靠科技股VS非科技股的盈利优良所驱动;

(3)投资者心情来看,当前市场狂热程度明显小于科网泡泡同期。

从中观层面看:2000年科网泡泡破灭背面存在产业趋势明显放缓,从日前数据来看,本轮美股AI的股价&业绩的匹配度相对较好,但需关注后续AI业绩连续性。(1)美国90年代末互联网企业业绩恶化,背面是产业趋势显现显著下行拐点。美国互联网产业的渗透速率在2000年代初大幅下行,增量市场逐步萎缩寓意着需求高增速不可连续,且90年代连续的投资扩张带来的产能过剩问题凸显,产能利用率下行,互联网产业一级与二级市场均遭遇寒冬。(2)从日前数据来看,本轮AI板块的股价&业绩的匹配度相对较好。1999年美国科技股泡泡化加速,表现为科技股与非科技股的“股价&业绩”比值的极端劈叉,埋下了泡泡破灭的伏笔。

二

两次核心资产泡泡破裂时微观结构都明显恶化

“美丽50”和“科网泡泡”两轮核心资产泡泡破裂之时,美股市场的微观结构都明显恶化、市场脆弱程度皆处在周期性高位。

套利者趋同交易“核心资产”导致市场的“微观结构恶化”—>当“核心资产”信仰起始动摇、相对盈利优良难以维持—>常常会戳破市场脆弱的微观结构—>仓位踩踏诱发剧烈的流动性冲击形成负向的正反馈—>“核心资产泡泡”破裂。

本轮美股集中度已至历史高位,后续“科技龙头”的业绩能否为“AI信仰”续费,是美股高集中度能否维持的关键。据Wind数据,2024.6月底美股集中度(Market Concentration =Market cap of the largest stock(TOP 5% Average) relative to the 75th percentile stock)创历史新高,7、8月小幅回落,仍然位置于历史高位。咱们结合历史两轮美股“核心资产”行情演绎的框架分析,若市场对AI科技股相对盈利优良的阳光预期能够维持,美股集中度加强的趋势亦可能延续,反之则反。

三微观结构:本轮并非2000年科网的 “极致泡泡”

从美股市场微观结构层面来分析,咱们结合几大指标来对比本轮和2000年科网泡泡的情形:虽然大部分指标拥有必定类似之处,但本轮或许并非“极致泡泡”,咱们能够相对阳光一点。

1.本轮指数层面上涨程度远不及“科网泡泡”

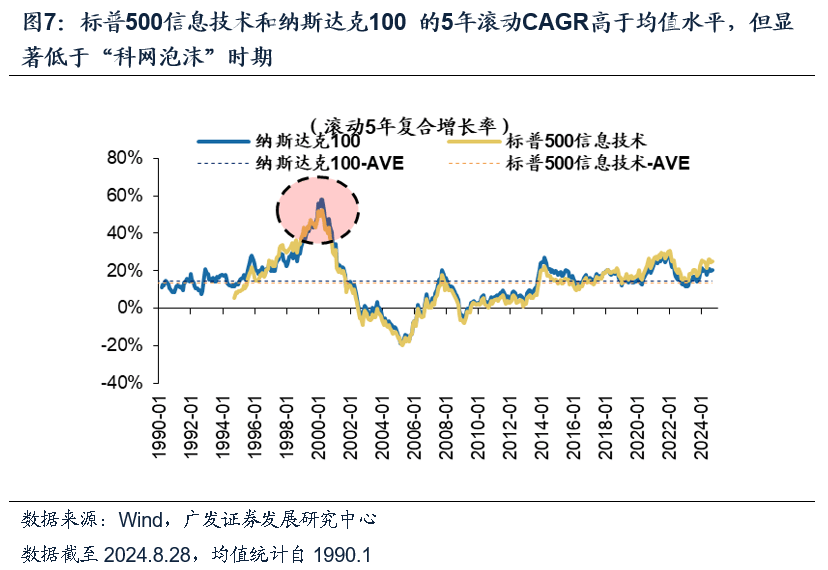

指数层面来看,截止2024.8.28,标普500信息技术和纳斯达克100 的1年/2年/5年滚动CAGR都高于均值水平,但却明显小于“科网泡泡”时期的水平。

2.本轮科技VS非科技估值的分化程度远不及“科网泡泡”,行情更加多依靠盈利驱动

结合标普500信息技术PE/标普500PE这一指标来看,本轮美股科技VS非科技估值的分化程度远不及“科网泡泡”,必定程度上亦印证了本轮美股科技股VS非科技股行情的分化更大都是依靠科技股VS非科技股的盈利优良所驱动。

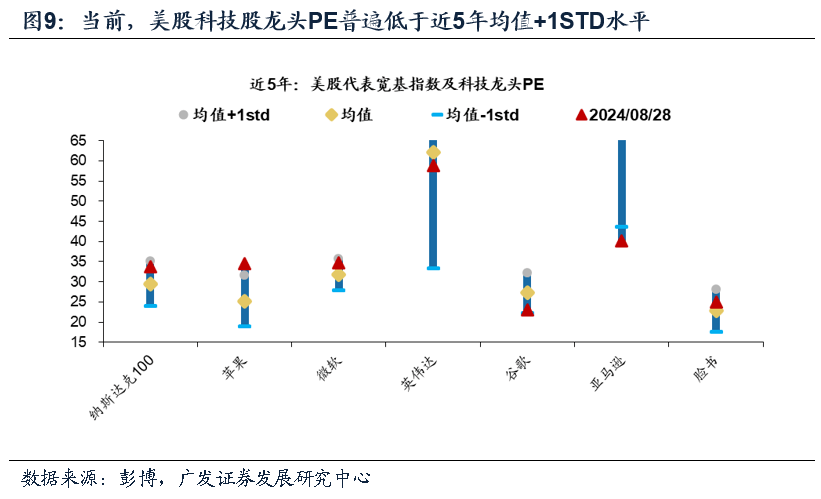

另外,当前美股科技巨头的估值水平仍然处在相对恰当的区间。截止2024.8.28,除苹果之外,美股科技股龙头PE广泛小于近5年均值+1STD水平。

3.投资者心情来看,当前市场狂热程度明显小于科网泡泡同期

美国个人投资者协会 (American Association of Individual Investors) 的Bullish(看涨)指标能够必定程度反映投资者的狂热程度。2024年7月中旬,Bullish达到周期性的高点53%,高于历史均值(38%),但明显小于科网泡泡同期水平。一定程度上反映,互联网泡泡时期的投资者要狂热程度更高。

四中观层面:当前美国AI的股价&业绩匹配度相对较好(一)科网泡泡破灭背面存在产业趋势明显放缓

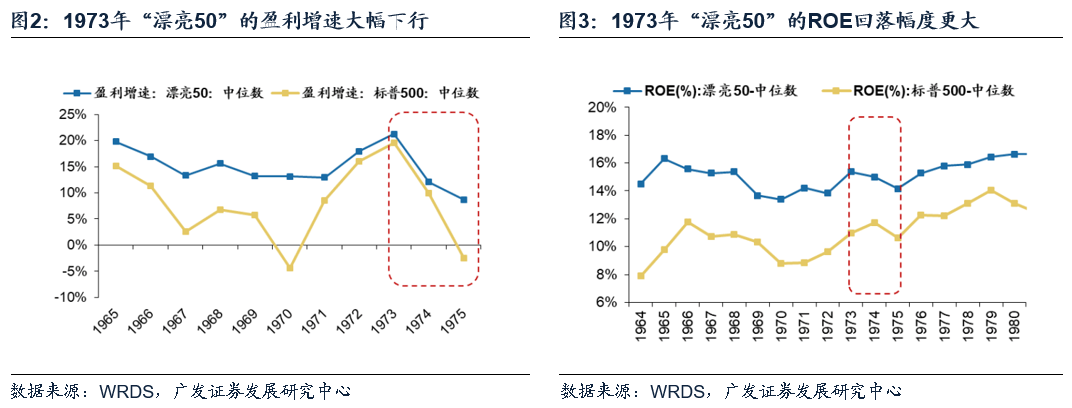

美国90年代末初互联网企业业绩恶化,泡泡破灭的背面是产业趋势显现显著下行拐点。从美国互联网的渗透率来看(互联网个人用户数占总人口比重),90年代是渗透率快速抬升的黄金时期,90年代末期至2000年代初期渗透速率显现了显著的下行拐点,增量市场逐步萎缩寓意着需要高增速不可连续,行业景气度边际恶化。同期计算机软件和硬件在经历了90年代的投资扩张后,产能过剩的问题起始逐步凸显出来,2000年起始美国计算机行业的产能利用率快速下行。科技投资亦因此呢进入低谷,美国计算机行业的固定资产投资和危害投资在2002年后显现显著下跌。

(二)当前AI股价&业绩匹配度相对较好,关注后续业绩连续性

从日前数据来看,本轮美股科技板块的股价&业绩的匹配度相对较好,但需要关注AI业绩连续性。在90年代末科网泡泡的演绎过程中,1999年泡泡化显现显著加速,这一时期科技股估值与股价达到新高,并且与基本面显现明显脱离,不仅表现为科技股与非科技股走势的背离逐步极端,还表现在科技股与市场整体在股价与业绩上不匹配。在标普500科技与非科技的盈利之比整体安稳的状况下,股价之比陡峭提升,埋下了泡泡破灭的伏笔。相较而言,从日前数据来看,本轮美股科技板块的股价&业绩的匹配度相对较好,但需要关注AI业绩连续性。

四

危害提示

美国经济因美联储保持较高政策利率而陷入衰退,引起美联储超预期降息或提前结束缩表;美国债务上限问题升级,引起美债收益率暴跌;俄乌局势升级,诱发全世界通胀再度升温;欧美银行储蓄转移加速引起信贷收缩幅度超预期等。

源自:券商研报精选返回外链论坛: http://www.fok120.com,查看更加多

责任编辑:网友投稿

|